クレジットカードのおすすめ人気を比較【2023年最新】失敗しないカードの選び方も解説

クレジットカードには数多くの種類があり、何を選ぶべきか迷いがちです。

平成30年度政府の統計調査によると、約17,000種類ものクレジットカードが発行されています。

選択肢が多い一方で、初めてクレジットカードを作るときは自分に合った1枚を選ぶのが困難です。

使い勝手が悪いクレジットカードを選んでしまうと、損するケースも。

この記事では、クレジットカードの人気おすすめを徹底的に比較して紹介します。

失敗しないクレジットカードの選び方も踏まえ、自分にとって最強の1枚を見つけましょう。

Contents

- 1 クレジットカード人気おすすめ9選を徹底比較!究極の1枚を見つけよう

- 1.1 JCB カード Wは還元率2倍でポイントが貯まりやすい

- 1.2 三井住友カード(NL)は対象店舗でポイント最大5%還元される

- 1.3 セゾンパール・アメリカン・エキスプレス・カードはQUICPayとの相性抜群

- 1.4 ライフカードは年会費無料で誕生日月はポイント3倍もらえる

- 1.5 イオンカードセレクトはイオンで買い物する頻度が高い人にぴったり

- 1.6 楽天カードは対象店舗が多いので楽天ポイントを貯めやすい

- 1.7 エポスカードは年会費永年無料で海外旅行傷害保険付き

- 1.8 dカードはd払いに紐付けるとポイントの二重取りができる

- 1.9 JCB カード W plus Lは女性向けの優待サービスが付いている

- 2 おすすめクレジットカードの失敗しない選び方11選!究極の1枚を選ぶポイント

- 2.1 年会費無料のクレジットカードなら出費を減らせる

- 2.2 還元率が高いクレジットカードは毎月の支払いでポイントが貯まりやすい

- 2.3 電子マネーとの相性が良いとポイントを貯めやすい

- 2.4 ポイントの使い道が複数あるクレジットカードなら日常生活もお得になる

- 2.5 タッチ決済機能が付いていると暗証番号を入力せずに支払いができる

- 2.6 優待特典が付いていると特定の施設をお得に利用できる

- 2.7 旅行の機会が多いなら付帯保険付きのクレジットカードを選ぶ

- 2.8 系統を考慮すると日常生活がお得で便利になる

- 2.9 ハイランクのクレジットカードは優待サービスが充実している

- 2.10 ナンバーレスのクレジットカードなら不正利用防止につながる

- 2.11 審査が不安なら申込条件の厳しくないクレジットカードを選ぶ

- 3 おすすめクレジットカード選びのコツは属性やライフスタイルを考慮する

- 4 クレジットカードの2枚持ちならメインとサブで生活にマッチした役割分担がおすすめ

- 5 初心者におすすめするクレジットカードの作り方とクレカ使用時の注意点

クレジットカード人気おすすめ9選を徹底比較!究極の1枚を見つけよう

究極の1枚を見つけるため、クレジットカードの人気おすすめ9選を徹底比較しました。

年会費やポイント還元率を踏まえた結果、おすすめのクレジットカードは以下の通りです。

| クレジットカード名 | 申し込み | 年会費 | ポイント還元率 | 国際ブランド | 申込対象年齢 |

|---|---|---|---|---|---|

| JCB カード W | 公式サイト | 永年無料 | 1.0%〜5.5% | JCB | 18歳〜39歳 |

| 三井住友カード(NL) | 公式サイト | 永年無料 | 0.5%〜5.0% | Visa Mastercard | 18歳以上 |

| セゾンパール・アメリカン・エキスプレス・カード | 公式サイト | 初年度無料 | 0.5%〜2.0% | AMERICAN EXPRESS | 18歳以上 |

| ライフカード | 公式サイト | 永年無料 | 0.5%〜1.5% | Visa Mastercard JCB | 18歳以上 |

| イオンカードセレクト | 公式サイト | 永年無料 | 0.5%〜1.0% | Visa Mastercard JCB | 18歳以上 |

| 楽天カード | 公式サイト | 永年無料 | 1.0% | Visa Mastercard JCB AMERICAN EXPRESS | 18歳以上 |

| エポスカード | 公式サイト | 永年無料 | 0.5%〜1.5% | Visa | 18歳以上 |

| dカード | 公式サイト | 永年無料 | 1.0%~2.0% | Visa Mastercard | 18歳以上 |

| JCB カード W plus L | 公式サイト | 永年無料 | 1.0%~5.5% | JCB | 18歳〜39歳 |

JCB カード Wは還元率2倍でポイントが貯まりやすい

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/os_card_w2.html |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%〜5.5% |

| 電子マネー | QUICPay |

| ポイント | Oki Dokiポイント |

| タッチ決済 | JCBコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | 海外旅行傷害保険(最高2,000万円) 海外ショッピングガード保険(最高100万円) 紛失・盗難補償 |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | JCB |

| 申込対象年齢 | 18歳〜39歳 |

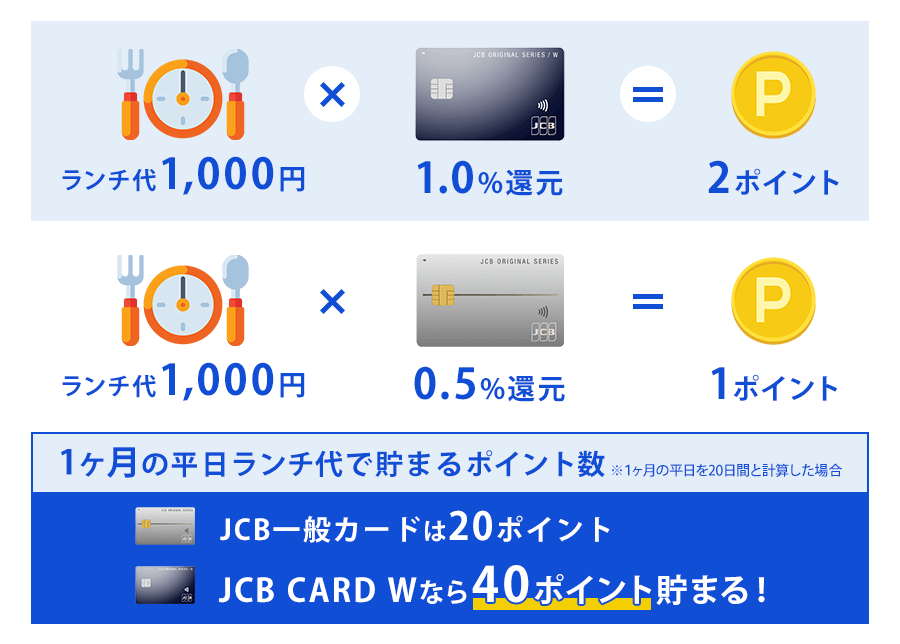

JCB CARD Wは、還元率2倍でポイントが貯まりやすいクレジットカードです。

優待店舗の指定はなく、あらゆるお店で2倍のOki Dokiポイントを貯められるのがメリット。

毎日1,000円を1ヶ月利用する場合、貯まるポイント数は40ポイント。 通常のJCB一般カードと比べると、20ポイント多く貯まります。

以下のパートナー店で利用すれば、最大21倍までポイントがアップします。

- スターバックス

- Amazon

- セブンイレブン

JCB CARD Wの利用で貯めたポイントの使い道は豊富です。

例えばAmazonでは、1ポイントを3.5円分として利用できます。

1,000ポイント貯めれば、Amazonで3,500円分の買い物ができる計算です。

ポイント還元率が高いだけでなく、以下のようにセキュリティ面にも力を入れています。

- ナンバーレスへの対応

- 不正検知システム

- 本人認証サービス

ポイントの貯まりやすさやセキュリティ面の充実度を考慮すると、初めてクレジットカードを作る人におすすめです。

三井住友カード(NL)は対象店舗でポイント最大5%還元される

| 公式サイト | https://www.smbc-card.com/nyukai/card/numberless.jsp |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜5.0% |

| 電子マネー | iD、PiTaPa、WAON |

| ポイント | Vポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | 海外旅行傷害保険(最高2,000万円) |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | Visa、Mastercard |

| 申込対象年齢 | 18歳以上 |

三井住友カード(NL)は、対象店舗でポイントが最大5%還元されるクレジットカードです。

コンビニやレストランにて以下いずれかの方法で支払うと、効率良くポイントを貯められます。

- Visaのタッチ決済

- Mastercardコンタクトレス

家族ポイントに登録すれば還元率がさらに5%アップするため、合計10%ものポイントが還元されます。

家族ポイントとは、三井住友カード(NL)に登録している家族の人数に応じて還元されるポイントです。

2新等以内の家族が対象で、飲食店やコンビニでのポイント還元率が最大5%にアップします。

家族でクレジットカードを作るときは、三井住友カード(NL)がおすすめです。

ナンバーレスカードなので、カード番号を盗み見される心配はありません。

生体認証ログインができるVpassアプリを利用すれば、不正利用対策をはじめセキュリティ面の強化が期待できます。

セゾンパール・アメリカン・エキスプレス・カードはQUICPayとの相性抜群

| 公式サイト | https://www.saisoncard.co.jp/amextop/pearl-pro/ |

| 年会費 | 初年度無料 |

| ポイント還元率 | 0.5%〜2.0% |

| 電子マネー | QUICPay、iD、モバイルSuica、PASMO |

| ポイント | 永久不滅ポイント |

| タッチ決済 | AMERICAN EXPRESSのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | オンラインプロテクション |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | AMERICAN EXPRESS |

| 申込対象年齢 | 18歳以上 |

セゾンパール・アメリカン・エキスプレス・カードは、QUICPayとの相性が抜群なクレジットカードです。

通常は1,000円(税込)で1ポイントもらえますが、QUICPayを利用すると4ポイント獲得できます。

QUICPayは以下のように様々なジャンルの店舗で利用可能な電子マネーです。

- コンビニ

- スーパーマーケット

- レストラン

- ホームセンター

- ドラッグストア

- 百貨店

スマホだけで支払いが完結するため、財布やカードを持ち歩く必要もありません。

支払いで貯めた永久不滅ポイントは、Amazonギフト券へ交換すると使い勝手がいいです。

200ポイントで1,000円分のAmazonギフト券を手に入れられるため、Amazonでの買い物が多い人は積極的に利用しましょう。

ライフカードは年会費無料で誕生日月はポイント3倍もらえる

| 公式サイト | https://www.lifecard.co.jp/ |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜1.5% |

| 電子マネー | 楽天Edy、モバイルSuica、nanaco |

| ポイント | LIFEサンクスポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | 海外旅行傷害保険(最高2,000万円) 国内旅行傷害保険(最高1,000万円) 紛失・盗難補償 |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | Visa、Mastercard、JCB |

| 申込対象年齢 | 18歳以上 |

ライフカードは年会費無料で利用でき、誕生日月はポイントが3倍もらえるクレジットカードです。

クレジットカードを作成した初年度は、通常1倍のところ1.5倍のポイントがもらえます。

1年間のクレジットカード利用金額に応じてポイントが貯まる「ステージプログラム」制度で、さらにポイントを貯めやすいのがメリット。

2年目からは、ポイント還元率が最大2倍までアップします。

ライフカードを使ってネットショッピングするなら、最大25倍のポイントが獲得できるL-Mallを利用しましょう。

貯まったポイントは、以下の他社ポイントへ移行できます。

- ANAマイレージクラブ

- 楽天ポイント

- Gポイント

- Pontaポイント

他サービスのポイントに変換して日常生活で使いたい人は、ライフカードが適しています。

イオンカードセレクトはイオンで買い物する頻度が高い人にぴったり

| 公式サイト | https://www.aeon.co.jp/card/lineup/select/ |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜1.0% |

| 電子マネー | 電子マネーWAON、イオンiD |

| ポイント | WAONポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス、JCBコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | ショッピングセーフティ保険(年間50万円まで) 紛失・盗難補償 |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | Visa、Mastercard、JCB |

| 申込対象年齢 | 18歳以上 |

イオンカードセレクトは、イオンで買い物する頻度が高い人にぴったりのクレジットカードです。

イオン系列での買い物で、通常より2倍のWAONポイントを貯められます。

買い物だけでなく、以下を設定するだけでWAONポイントをもらえるのも魅力です。

| 設定内容 | もらえるポイント |

|---|---|

| オートチャージ | 200円ごとに1ポイント |

| 特定の公共料金をイオン銀行の口座振替で支払い | 1件につき5ポイント |

| イオン銀行で給与受け取り | 毎月10ポイント |

毎月20日と30日に開催されるお客さま感謝デーでは、買い物代金が5%オフ。

55歳以上なら、毎月15日のG.G感謝デーでも5%オフになります。

イオンを利用する頻度が多い人は、イオンカードセレクトを発行しておきましょう。

楽天カードは対象店舗が多いので楽天ポイントを貯めやすい

| 公式サイト | https://www.rakuten-card.co.jp/ |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| 電子マネー | 楽天Edy |

| ポイント | 楽天ポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | 海外旅行傷害保険(最高2,000万円) カード盗難保険 |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | Visa、Mastercard、JCB、AMERICAN EXPRESS |

| 申込対象年齢 | 18歳以上 |

楽天カードは、楽天ポイントを貯めやすいクレジットカードです。

コンビニやスーパーなど、数多くの店舗で楽天カードを利用できます。

楽天市場での買い物で楽天カードを使うと、SPUポイント特典が+1倍。

楽天市場アプリをはじめ、楽天カードと他の楽天サービスを併用すれば、より効率良く楽天ポイントを貯められます。

楽天ポイントは、クレジットカードの支払いやショッピングでの支払いに利用可能です。

楽天カードは、以下の施策でセキュリティ対策に力を入れています。

- ワンタイムパスワード認証

- 不正検知システム

- ISMS認証取得

- ICチップ搭載

ポイントをお得に貯めつつセキュリティ面が強いクレジットカードを探している人は、楽天カードがおすすめです。

エポスカードは年会費永年無料で海外旅行傷害保険付き

| 公式サイト | https://www.eposcard.co.jp/ |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜1.5% |

| 電子マネー | EPOS Pay、PayPay、d払い、モバイルSuica、楽天Edy |

| ポイント | エポスポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | 海外旅行傷害保険(最高500万円) 盗難・紛失時の全額補償など |

| 追加カード | ETCカード |

| 国際ブランド | Visa |

| 申込対象年齢 | 18歳以上 |

エポスカードは年会費永年無料で利用できるだけでなく、海外旅行傷害保険が自動で付いてくるクレジットカードです。

最高500万円の傷害保険に加え、海外旅行時に以下が補償されます。

- 傷害治療費用(最高200万円)

- 疾病治療費用(最高270万円)

- 救援者費用(最高100万円)

- 携行品損害(最高20万円)

- 免責なしの賠償責任(最高2,000万円)

海外旅行中のケガや病気に備え、緊急医療アシスタンスサービスも付いてくるのが魅力。

24時間365日、病院の紹介や案内など日本語でサポートしてもらえるサービスです。

海外旅行へ行く機会が多い人は、サポートが手厚いエポスカードを申し込みましょう。

dカードはd払いに紐付けるとポイントの二重取りができる

| 公式サイト | https://dcard.docomo.ne.jp/st/ |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~2.0% |

| 電子マネー | iD |

| ポイント | dポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | dカードケータイ補償(最大1万円) お買物あんしん保険(年間100万円) |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | Visa、Mastercard |

| 申込対象年齢 | 18歳以上 |

dカードは、d払いに紐付けるとポイントの二重取りができるクレジットカードです。

d払いとは、ネットショッピングやお店での支払いで使える決済サービス。

ドコモのスマホを利用しているなら、毎月のスマホ代と合算できます。

dカードの特約店なら、さらに効率良くdポイントを貯められるのがメリット。

通常は100円で1ポイントですが、特約店ポイントとして以下のように還元率がアップします。

| 特約店 | 還元率 |

|---|---|

| dショッピング | 100円ごとに2% |

| ENEOS | 200円ごとに1.5% |

| マツモトキヨシ | 100円ごとに3% |

| スターバックスカード | 100円ごとに4% |

ドコモの以下サービスを利用しているなら、利用料金に応じてdポイントを貯められます。

- ドコモスマホ

- ドコモ光

- ドコモでんき

ドコモユーザーは、dカードを使ってお得にdポイントを貯めましょう。

JCB カード W plus Lは女性向けの優待サービスが付いている

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/wplusl/ |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%〜5.5% |

| 電子マネー | QUICPay |

| ポイント | Oki Dokiポイント |

| タッチ決済 | JCBコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 保険、補償 | ・海外旅行傷害保険(最高2,000万円) ・海外ショッピングガード保険(最高100万円) ・女性疾病保険(月払保険料290円〜) |

| 追加カード | ETCカード、家族カード |

| 国際ブランド | JCB |

| 申込対象年齢 | 18〜39歳 |

JCB カード W plus Lは、女性向けの優待サービスが付いているクレジットカードです。

JCB カード Wの特典に加え、女性に嬉しい以下のサービスが付いてきます。

- 旅行代金や映画鑑賞券などのプレゼント企画

- コスメサイトやレストランなど協賛企業の割引

- JCB ギフトカードプレゼント

女性特有の疾病に備えた「女性疾病保険」に加入できるのがおすすめポイント。

子宮関係や妊娠によって起こりやすい病気で入院すると、通常より倍額の保険金が支払われます。

お得なサービスを利用しつつ、万が一の事態に備えたい女性にぴったりのクレジットカードです。

おすすめクレジットカードの失敗しない選び方11選!究極の1枚を選ぶポイント

おすすめのクレジットカードを失敗せず選ぶ方法は11個あります。

クレジットカードを選ぶ際に抑えておきたいポイントは以下の通りです。

- 年会費無料のクレジットカードにする

- 還元率が高いクレジットカードを選ぶ

- 電子マネーとの相性が良いクレジットカードにする

- ポイントの使い道が豊富なクレジットカードを選ぶ

- 暗証番号を入力する必要がないタッチ決済機能付きのクレジットカードにする

- 特定の施設をお得に利用できる優待特典付きのクレジットカードを選ぶ

- 付帯保険付きのクレジットカードを選ぶ

- クレジットカードの系統をチェックする

- ハイランクのクレジットカードを検討する

- ナンバーレスのクレジットカードにする

- 申込条件が厳しくないクレジットカードを選ぶ

ポイントを効率良く貯めたい人は、還元率が高いクレジットカードや電子マネーとの相性が良いクレジットカードを選びましょう。

ポイントの使い道もチェックすると、貯めたポイントを無駄にしません。

特定の施設に行く人は優待機能付き、海外旅行へ行く機会が多いなら付帯保険付きのクレジットカードを選びましょう。

審査に不安がある人は、系統を考慮して申込条件が厳しくないクレジットカードを選ぶのがおすすめです。

年会費無料のクレジットカードなら出費を減らせる

年会費無料のクレジットカードなら出費を減らせます。

コストを削減できるので、家計への負担を最小限に抑えられるのがメリットです。

公正取引委員会の調査によると、52.9%の人が年会費を重視してクレジットカードを選んでいます。

年会費無料には以下の種類があります。

| 種類 | クレジットカードの例 |

|---|---|

| 永年無料 | JCB カード W、三井住友カード(NL)、ライフカード |

| 初年度無料 | セゾンパール・アメリカン・エキスプレス・カード、JCBゴールド |

| 条件付き無料 | 三井住友カード ゴールド(NL)、ビックカメラSuicaカード |

初めてクレジットカードを作る人は、永年無料のクレカを選びましょう。

万が一使い勝手が悪いクレジットカードを選んでも、年会費を払わなくていいので損しません。

初年度無料のクレジットカードは、翌年から年会費が発生します。

条件付き無料のクレジットカードは、特定の条件を満たすと翌年以降も年会費が無料になるクレカです。

例えば年会費初年度無料のセゾンパール・アメリカン・エキスプレス・カードは、年1回(1円)以上の利用で翌年も無料で利用できます。

条件付きで年会費が無料になるクレジットカードは、事前に条件をチェックしましょう。

還元率が高いクレジットカードは毎月の支払いでポイントが貯まりやすい

還元率が高いクレジットカードは、毎月の支払いでポイントが貯まりやすいです。

ポイントが貯まると日常の買い物や公共料金の支払いに使えるため、現金を節約できます。

ポイント還元率とは、クレジットカードの利用金額に対するポイントの付与率です。

例えば還元率1%のクレジットカードで1,000円利用すると、10ポイントもらえる計算です。

ポイント還元率と一緒に交換レートもチェックすると、よりお得に利用できます。

例えばJCB CARD Wは、ポイント還元率が1.0%〜5.5%で、交換レートは1ポイント最大5円。

還元率1%で1,000円利用すると10ポイントもらえるため、円に換算すると最大50円です。

効率良くポイントを貯めたい人は、以下を参考にポイント還元率と交換レートの両方が高いクレジットカードを選びましょう。

| クレジットカード名 | ポイント還元率 | 交換レート |

|---|---|---|

| JCB カード W | 1.0%〜5.5% | 1ポイント=最大5円 |

| 三井住友カード(NL) | 0.5%〜5.0% | 1ポイント=1円 |

| セゾンパール・アメリカン・エキスプレス・カード | 0.5%〜2.0% | 1ポイント=5円 |

| ライフカード | 0.5%〜1.5% | 1ポイント=5円 |

| イオンカードセレクト | 0.5%〜1.0% | 1ポイント=1円 |

| 楽天カード | 1.0% | 1ポイント=1円 |

| エポスカード | 0.5% | 1ポイント=1円 |

| dカード | 0.5%~5.0% | 1ポイント=1円 |

| JCB カード W plus L | 1.0%~5.5% | 1ポイント=最大5円 |

電子マネーとの相性が良いとポイントを貯めやすい

電子マネーとの相性が良いクレジットカードなら、さらにポイントを貯めやすいです。

代表的な電子マネーに紐付けられる相性の良いクレジットカードは以下の通り。

日常生活で電子マネーを活用する人は、食材や日用品など普段の買い物でポイントを貯められます。

| 電子マネー | クレジットカード名 |

|---|---|

| QUICPay | セゾンパール・アメリカン・エキスプレス・カード |

| 楽天Edy | 楽天カード |

| Suica | 「ビュー・スイカ」カード |

| d払い | dカード |

| WAON | イオンカードセレクト |

| PayPay | PayPayカード |

| nanaco | セブンカード・プラス |

電子マネーとの紐付けにより還元率がアップするクレジットカードもあります。

例えばd払いにdカードを紐付けると、ドコモユーザー限定でd払いステップボーナスを利用可能です。

最大3%のdポイントが還元されるため、日常生活でd払いを利用すれば、効率的にポイントを貯められます。

ポイントの使い道が複数あるクレジットカードなら日常生活もお得になる

ポイントの使い道が複数あるクレジットカードなら、貯めたポイントを無駄なく活用できます。

効率良くポイントを貯めても、使い切れなければもったいないです。

普段利用しているサービスや電子マネーに交換できると、ポイントを無駄にしません。

クレジットカードと主なポイントの使い道をまとめました。

| クレジットカード名 | ポイント支払い | ギフトと交換 | ポイントと交換 | マイルと交換 |

|---|---|---|---|---|

| JCB カード W | ◯ | ◯ | 楽天ポイント dポイント nanacoポイントなど | ANA JAL デルタ航空 |

| 三井住友カード(NL) | ◯ | ◯ | Vポイント | ANA |

| セゾンパール・アメリカン・エキスプレス・カード | ◯ | × | Amazonギフト券 dポイント nanacoポイントなど | JAL |

| ライフカード | ◯ | ◯ | 楽天ポイント Vプリカ Amazonギフト券など | ANA |

| イオンカードセレクト | ◯ | ◯ | Suica dポイント | JAL |

| 楽天カード | ◯ | × | なし | ANA |

| エポスカード | ◯ | ◯ | dポイント Pontaポイントなど | ANA、JAL |

| dカード | ◯ | × | エポスポイント Vポイントなど | JAL |

| JCB カード W plus L | ◯ | ◯ | 楽天ポイント dポイント nanacoポイントなど | ANA JAL デルタ航空 |

ほとんどのクレジットカードが、利用者が多い楽天ポイントやnanacoポイントに交換できます。

マイルの交換先やAmazonギフト券に交換できるかをチェックしましょう。

ANAやJALだけでなくデルタ航空のマイルを貯めている人は、JCB カード WもしくはJCB カード W plus Lが適しています。

Amazonをよく利用するなら、セゾンパール・アメリカン・エキスプレス・カードやライフカードがぴったりです。

タッチ決済機能が付いていると暗証番号を入力せずに支払いができる

タッチ決済機能が付いていると、サイン不要で暗証番号を入力せずに支払いができます。

レジに設置されている端末へクレジットカードをかざすだけで支払いが完了するため、時間を取られません。

タッチ決済に対応しているクレジットカードは以下の通りです。

クレジットカードのなかにはタッチ決済を利用するための条件があるので、事前に確認しましょう。

| クレジットカード名 | タッチ決済への対応 | タッチ決済の条件 |

|---|---|---|

| JCB カード W | ◯ | なし |

| 三井住友カード(NL) | ◯ | なし |

| セゾンパール・アメリカン・エキスプレス・カード | ◯ | なし |

| ライフカード | ◯ | 国際ブランドがVisa |

| イオンカードセレクト | ◯ | なし |

| 楽天カード | ◯ | 国際ブランドがVisaもしくはMastercard |

| エポスカード | ◯ | なし |

| dカード | ◯ | なし |

| JCB カード W plus L | ◯ | なし |

本記事で紹介しているクレジットカードはすべてタッチ決済に対応しています。

タッチ決済の条件もほとんどないので、いずれのクレジットカードも使いやすいです。

優待特典が付いていると特定の施設をお得に利用できる

優待特典が付いていると、特定の施設をお得に利用できます。

クレジットカードと主な優待店舗は以下の通りです。

| クレジットカード | 優待店舗 | 優待内容 |

|---|---|---|

| JCB カード W | スターバックス | Starbucks eGiftの購入でポイント21倍 |

| ライフカード | サカイ引越センター | 基本料金20%オフ |

| イオンカードセレクト | HIS | 国内・海外ツアーが3,000円オフ |

| 楽天カード | パソコン工房 | ポイント2倍 |

| エポスカード | 富士急ハイランド | フリーパス割引 |

クレジットカードによって優待店舗は異なります。

普段利用している店舗が優待サービスの対象になっているかチェックしましょう。

他にも以下の優待サービスがあるため、上手に活用すれば普段よりお得にサービスを利用できます。

- カフェやレストランで料金割引

- 映画館のチケット代金割引

- 化粧品プレゼント

旅行の機会が多いなら付帯保険付きのクレジットカードを選ぶ

旅行の機会が多いなら、付帯保険付きのクレジットカードを選びましょう。

クレジットカードを持っているだけで、旅行時における万が一の事態に備えられます。

本記事で紹介しているクレジットカードの主な付帯保険は以下の通りです。

| クレジットカード名 | 海外旅行傷害保険 |

|---|---|

| JCB カード W | 海外旅行傷害保険(最高2,000万円) |

| 三井住友カード(NL) | 海外旅行傷害保険(最高2,000万円) |

| セゾンパール・アメリカン・エキスプレス・カード | なし |

| ライフカード | 海外旅行傷害保険(最高2,000万円) 国内旅行傷害保険(最高1,000万円) |

| イオンカードセレクト | なし |

| 楽天カード | 海外旅行傷害保険(最高2,000万円) |

| エポスカード | 海外旅行傷害保険(最高500万円) |

| dカード | なし |

| JCB カード W plus L | 海外旅行傷害保険(最高2,000万円) |

特に海外旅行へ行く機会が多い人は、クレジットカードの付帯保険を必ず確認しましょう。

海外では保険がきかず、治療費が高額になるからです。

日本損害保険協会によると、ホノルルで虫垂炎の手術を受けて入院した場合、256万円の費用がかかると公表しています。

付帯保険付きのクレジットカードで、万が一の事態に備えましょう。

系統を考慮すると日常生活がお得で便利になる

クレジットカードの系統を考慮すると、普段の買い物でポイントを貯めやすく、日常生活がお得になります。

本記事で紹介しているクレジットカードの系統は以下の通りです。

| 系統 | クレジットカードの例 | 特徴 |

|---|---|---|

| 信販系 | JCB カード W セゾンパール・アメリカン・エキスプレス・カード JCB カード W plus L | ポイントを貯めやすい 特典が豊富 |

| 銀行系 | 三井住友カード(NL) | ステータスが高い信頼性が高い |

| 流通系 | イオンカードセレクト 楽天カード エポスカード | 日常生活でポイントを貯めやすい 審査に通りやすい |

| 通信系 | dカード | スマホ会社が発行 スマホとセットで利用するとお得 |

| 消費者金融系 | ライフカード | 審査が早い キャッシング枠を利用しやすい |

信販系や流通系のクレジットカードは、利用できる店舗が多いです。

普段の買い物や旅行でポイントを貯められるのがメリット。

特に流通系クレジットカードは、食品や日用品の買い物で使う頻度を増やすと、効率良くポイントを貯められます。

ハイランクのクレジットカードは優待サービスが充実している

ハイランクのクレジットカードは、優待サービスが充実しています。

一般カードよりお得な特典を受けられるのが魅力です。

クレジットカードのランクは以下の4つに分類されます。

- 一般カード

- ゴールドカード

- プラチナカード

- ブラックカード

例えばJCBプラチナの優待サービスは以下の通りです。

- 対象のレストランで利用料金20%割引

- 世界の空港ラウンジを無料で利用

- 国内外の傷害旅行保険の補償額が最高1億円

- 優待店舗でのカード利用でポイント最大20倍

クレジットカードのランクは、自分のステータスと結び付きます。

客観的な信頼性や社会的地位を証明したい人は、ハイランクのクレジットカードを作成しましょう。

ハイランクのクレジットカードは簡単に作れるものではない

初めてクレジットカードを作る人がいきなりランクの高いカードを作るのは困難です。

一般カードより審査が厳しく、年会費もかかります。

プラチナカードやブラックカードの中には、招待を受けないと申し込みできないものも。

一般カードではなくランクの高いクレジットカードを持ちたいなら、ゴールドカードがおすすめです。

例えば楽天ゴールドカードは、年会費2,200円(税込)で利用できます。

国内空港ラウンジを2回無料で利用できるため、国内旅行が多い人にぴったりです。

ナンバーレスのクレジットカードなら不正利用防止につながる

ナンバーレスのクレジットカードなら、不正利用防止につながるのがメリットです。

ナンバーレスとは、券面にカード番号が記載されていないクレジットカードを指します。

他人からカード番号を見られないため、情報が漏れるリスクを減らせるのがメリット。

日本クレジット協会によると、2021年におけるクレジットカード不正利用被害額の合計は330.1億円でした。

被害総額のうち、クレジットカードの番号盗用による被害額は311.7億円と、全体の94%以上を占めています。

セキュリティ面を重視するなら、ナンバーレスに対応している以下のクレジットカードがおすすめです。

- JCB カード W

- 三井住友カード(NL)

- セゾンパール・アメリカン・エキスプレス・カード

- JCB カード W plus L

審査が不安なら申込条件の厳しくないクレジットカードを選ぶ

審査が不安なら、申込条件が厳しくないクレジットカードを選びましょう。

クレジットカードによって審査基準は異なります。

信販系や銀行系のクレジットカードは、審査が厳しい傾向にあります。

流通系や消費者金融系のクレジットカードは、審査に通りやすい傾向です。

審査に影響するおもな項目は以下の通りです。

- 年齢

- 年収

- 勤務先

継続的な年収がない人は、クレジットカードの審査に通りにくいです。

社会的信用度が低いと見なされがちなフリーランスも、厳しく審査される可能性があります。

審査が不安な人は、柔軟に審査してもらえる以下のクレジットカードを選びましょう。

| 系統 | クレジットカードの例 |

|---|---|

| 流通系 | イオンカードセレクト 楽天カード エポスカード |

| 消費者金融系 | ライフカード |

おすすめクレジットカード選びのコツは属性やライフスタイルを考慮する

クレジットカード選びのコツは、属性やライフスタイルを考慮することです。

以下6つのポイントを押さえてクレジットカードを選ぶと、自分に合った1枚が見つかります。

- 女性限定のクレジットカードを選ぶ

- 審査が厳しくないクレジットカードにする

- 学生向けのクレジットカードを選ぶ

- 買い物やネットショッピングがお得になるクレジットカードにする

- 法人向けのクレジットカードを検討する

- 即日発行可能なクレジットカードを検討する

女性は、嬉しい特典が付いてくる女性限定のクレジットカードがおすすめです。

専業主婦で審査が不安なら、審査基準が厳しくないクレジットカードを選びましょう。

学生や一人暮らしの人は、ポイントの貯めやすさに注目してください。

女性限定のクレジットカードは嬉しい特典が付いてくる

女性限定のクレジットカードは、女性にとって嬉しい特典が付いてきます。

| クレジットカード | 特典 |

|---|---|

| JCB カード W plus L | 女性疾病保険への加入 旅行代金プレゼント レストランの料金割引 |

| 楽天PINKカード | 楽天PINKサポート(保険) 飲食店、映画チケット割引 |

| セゾンローズゴールド・アメリカン・エキスプレス・カード | スターバックスドリンクチケットプレゼント 食事券プレゼント |

普段利用するサービスや、女性に特化した保険を利用できるのがメリットです。

JCB カード W plus Lの「女性疾病保険」は、月払保険料290円から加入できます。

| 入院保険金(日額) | 3,000円 |

| 手術保険金 | 30,000円 |

| 月払保険料 | 290円〜 |

以下の女性特有の疾病で入院したときは、入院保険金が6,000円支給されます。

手術保険金も10,000円上乗せされるのが魅力です。

- 乳がん

- 子宮がん

- 妊娠時の合併症など

女性特有の疾病に限らず、他の病気が原因で入院・手術したときも補償されます。

万が一の事態に備えられるのが、女性におすすめなクレジットカードの嬉しいポイントです。

専業主婦は審査基準が厳しくないクレジットカードを選ぶ

専業主婦は、審査基準が厳しくないクレジットカードを選びましょう。

専業主婦は自分名義での収入がありません。

配偶者の収入を元に審査するため、本人の収入を重視するプロパーカードや銀行系クレジットカードは発行しにくい傾向です。

専業主婦におすすめなのは、流通系のクレジットカード。

以下のクレジットカードなら、審査が厳しくない上に普段の買い物でお得にポイントを貯められます。

家計の負担を少しでも軽くしたい専業主婦にぴったりのクレジットカードです。

| クレジットカード名 | ポイント | おもなポイントの貯め方 |

|---|---|---|

| イオンカードセレクト | WAONポイント | イオン系列店でのショッピング |

| 楽天カード | 楽天ポイント | 楽天関連サービスの利用 |

| エポスカード | エポスポイント | ショッピングや公共料金の支払いなど |

学生向けのクレジットカードを選ぶとポイントが貯まりやすい

学生は、学生向けのクレジットカードを選ぶとポイントが貯まりやすいです。

一般カードに比べて、在学中はポイント還元率がアップしたり学生特有の特典を受けられたりします。

以下を参考に、自分に合ったクレジットカードを選びましょう。

| クレジットカード名 | 年会費 | ポイント還元率 | おもな特典 | 申込対象年齢 |

|---|---|---|---|---|

| JCB カード W | 永年無料 | 1.0%〜5.5% | ・スターバックスでポイント最大21倍 ・常にポイント還元率が2倍 | 18歳〜39歳 |

| 三井住友カード(NL) | 永年無料 | 0.5%〜5.0% | ・対象のサブスクでポイント最大10%還元 ・スマホ料金の支払いでポイント最大2%還元 ・LINE Payのチャージ&ペイ支払いでポイント最大3%還元 | 18歳以上 |

| 学生専用ライフカード | 永年無料 | 0.3%〜0.6% | ・海外での利用で3%ポイント還元 ・誕生日月ポイント3倍 | 18歳〜25歳 |

| 楽天カードアカデミー | 永年無料 | 1.0%〜3.0% | ・楽天学割自動付帯 ・楽天対象サービス利用でポイントアップ | 18歳〜28歳以下(高校生除く) |

ポイントを効率良く貯めたい人は、常にポイント還元2倍のJCB カード Wがおすすめです。

スマホ料金をクレジットカードで支払うなら、三井住友カード(NL)を選びましょう。

学生向けクレジットカードを選ぶなら、学生専用ライフカードもしくは楽天カードアカデミーがぴったりです。

一人暮らしは買い物やネットショッピングがお得になるクレジットカードを選ぶ

一人暮らしをしているなら、買い物やネットショッピングがお得になるクレジットカードを選びましょう。

クレジットカードごとに、ポイント還元率が高くなる、または割引を受けられるケースがあります。

割引やポイント還元率アップが受けられる、おすすめのクレジットカードは以下の通りです。

| クレジットカード名 | ポイント還元率 | おすすめ店舗の例 |

|---|---|---|

| JCB カード W | 1.0%〜5.5% | Amazon セブンイレブン スターバックス ウエルシア |

| 三井住友カード(NL) | 0.5%〜5.0% | セブンイレブン マクドナルド ガスト すき家 |

| セゾンパール・アメリカン・エキスプレス・カード | 0.5%〜2.0% | そごう 西武 パルコ |

| ライフカード | 0.5%〜1.5% | L-Mall |

| イオンカードセレクト | 0.5%〜1.0% | イオン系列店 |

| 楽天カード | 1.0% | 楽天市場 ツルハドラッグ マクドナルド |

| エポスカード | 0.5%〜1.5% | Amazon マルイ ENEOS |

| dカード | 1.0%~2.0% | セブンイレブン イトーヨーカドー ウエルシア |

| JCB カード W plus L | 1.0%~5.5% | Amazon セブンイレブン スターバックス ウエルシア |

ポイントを効率良く貯められると、様々な支払い時に利用できます。

- クレジットカードの利用料金

- 普段の買い物

- ガソリンスタンドでの給油

ポイントで支払えば、お金を節約できるのがメリットです。

会社経営者は法人向けのクレジットカードを作れる

会社経営者は、法人向けのクレジットカードを作れるのがメリットです。

法人向けカードは、経費の支払いに充てるため利用限度額が高く設定されています。

法人の代表だけでなく、個人事業主にも法人向けのクレジットカードがおすすめ。

カード利用者の人数が20人以下なら、代表者個人が審査対象となる「ビジネスカード」を選びましょう。

会計ソフトやオフィス用品の購入特典など、お得に利用できます。

おすすめの法人向けクレジットカードは以下の通りです。

| クレジットカード名 | 年会費 | ポイント還元率 | 利用限度額 | 法人向けサービス |

|---|---|---|---|---|

| JCB法人一般カード | 初年度無料 | 0.47%~1.49% | 100万円 | 弥生会計ソフトの利用料金割引 |

| 三井住友ビジネスクラシック(一般)カード | 1,375円 | 0.5% | 150万円 | アスクルサービスでオフィス用品を素早く配送 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円 | 0.5%~1.0% | なし | クラウド型経費精算サービス「Staple(ステイプル)」が6ヶ月無料 |

年会費無料ならJCB法人一般カードがおすすめです。

オフィスサービスをお得に利用するなら、三井住友ビジネスクラシック(一般)カードを選びましょう。

利用限度を気にせず使いたいなら、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがぴったりです。

今すぐクレジットカードを利用したいなら即日発行可能なクレカを選ぶ

今すぐクレジットカードを利用したいなら、即日発行可能なクレカを選びましょう。

即日発行すると、ネットショッピングや公共料金の支払い時などですぐ利用できます。

海外旅行まで時間がない場合でも、即日発行できればクレジットカードを準備できるのが嬉しいポイントです。

即日発行に対応しているクレジットカードは以下の通り。

| クレジットカード名 | 審査時間 |

|---|---|

| JCB カード WJCB カード W plus L | 最短5分※モバイル即時入会サービスを利用した場合 |

| 三井住友カード(NL) | 最短5分 |

| セゾンパール・アメリカン・エキスプレス・カード | 最短5分 |

| イオンカードセレクト | 最短5分※イオンウォレットを利用した場合 |

| エポスカード | 最短当日 |

店舗での即日発行に対応しているクレジットカードもあります。

クレジットカードの利用でキャンペーンに参加できる特典もあるため、即日発行対応のクレカがおすすめです。

クレジットカードの2枚持ちならメインとサブで生活にマッチした役割分担がおすすめ

クレジットカードを2枚持ちするなら、メインとサブカードで役割分担しましょう。

例えば、メインカードはネットショッピングでポイントを貯める目的で持ちます。

サブカードは電車での移動時に利用できる、交通系のクレジットカードを選ぶイメージ。

メインカードと役割を分けつつ、以下を参考に自分の生活スタイルとマッチしたサブカードを選びましょう。

- ポイント還元率が高いネットショッピングと相性の良いクレジットカードを選ぶ

- 特典が付きやすいスーパーや百貨店のクレジットカードにする

- 電車移動でポイントが貯まるクレジットカードを選ぶ

- マイルが貯まりやすいクレジットカードにする

ネットショッピングと相性が良いクレカならポイント還元率が高まる

ネットショッピングと相性が良いクレカなら、ポイント還元率が高まります。

普段買い物するサイトで利用すれば、効率良くポイントを貯められるのがメリットです。

クレジットカードと相性の良いネットショッピングは以下の通り。

| クレジットカード名 | ネットショッピング | ネットショッピング |

|---|---|---|

| JCB カード W JCB カード W plus L | Oki Dokiランド | 最大20倍 |

| 三井住友カード(NL) | ポイントUPモール | 0.5%~9.5%還元 |

| ライフカード | L-Mall | 2〜25倍 |

| 楽天カード | 楽天市場 | 1倍 |

Amazonの利用頻度が多い人は、三井住友カードが提供するAmazon Mastercardクラシックを検討しましょう。

1.5%〜2.0%のAmazonポイントが還元されます。

スーパーや百貨店のクレジットカードは特典が付いてくる

スーパーや百貨店のクレジットカードは、ポイント還元率アップのお得な特典が付きます。

普段利用するスーパーや百貨店のクレジットカードを利用し、効率的にポイントを貯めましょう。

以下を参考に、利用頻度が高いクレジットカード作成を検討してみてください。

| クレジットカード名 | スーパー・百貨店 | スーパー・百貨店 |

|---|---|---|

| セゾンパール・アメリカン・エキスプレス・カード | リヴィン、サニー | 「セゾンカード感謝デー」で5%オフ |

| イオンカードセレクト | イオン、イオンモール、マックスバリュなど | 「お客様感謝デー」で5%オフ |

| エポスカード | マルイ、モディ | 会員限定年4回10%オフ |

セゾンカード感謝デーを利用するなら、セゾンパール・アメリカン・エキスプレス・カードを選びましょう。

イオン系の店舗をよく利用する人はイオンカードセレクトがおすすめです。

マルイ、モディに行く人はエポスカードが最適です。

電車での移動が多いと移動するたびにポイントを貯められるクレジットカードが最適

電車での移動が多い人は、交通系クレジットカードを選びましょう。

通勤・通学で電車を利用しているなら、交通系のクレジットカードを使えば移動するたびにポイントが貯まります。

例えば「ビュー・スイカ」カードは、Suicaのオートチャージ機能がついているので残高不足を気にする必要がありません。

チャージするだけでポイントが還元されるのも魅力です。

1.5%のポイントが還元されるため、1,000円につき15ポイント獲得できます。

| 公式サイト | https://www.jreast.co.jp/card/first/viewsuica.html |

| 年会費 | 524円(税込) |

| ポイント還元率 | 0.5%〜5.0% |

| チャージ、オートチャージ | 1.5% |

| 定期券購入 | 3% |

飛行機の利用頻度が多いならマイルを貯められるクレジットカードを選ぶ

飛行機の利用頻度が多いなら、マイルが貯まるクレジットカードを選びましょう。

クレジットカードを利用すると、効率良くマイルを貯められます。

マイルは航空券の購入やツアー代金の支払いに使えるため、旅行や出張がお得です。

マイルを貯めやすいおすすめのクレジットカードは以下の通りです。

| クレジットカード名 | 年会費 | マイル還元率 |

|---|---|---|

| ANA JCB 一般カード | 初年度無料 | 0.5%〜2.0% |

| ANAアメリカン・エキスプレス・カード | 7,700円 | 1.0%〜2.5% |

| JAL 普通カード | 初年度無料 | 0.5%〜1.0% |

| JAL CLUB-Aカード | 11,000円 | 1.0%〜2.0% |

初心者におすすめするクレジットカードの作り方とクレカ使用時の注意点

初心者におすすめするクレジットカードの作り方は、以下の4ステップです。

- クレジットカードを選ぶ

- 公式サイトから申し込む

- 審査結果を待つ

- クレジットカードを受け取る

クレジットカードの作成と利用で失敗しないよう、以下のポイントを押さえてください。

- 必要書類を準備しておく

- セキュリティ面を重視する

- リボ払いやキャッシングは計画的に利用する

- 代金の引き落とし日までお金を準備する

必要書類を準備しておくとクレジットカードの申込手続きがスムーズになる

必要書類を準備しておくとクレジットカードの申込手続きがスムーズです。

クレジットカードの申込手続きでは、以下の書類を揃えておきましょう。

| 必要書類 | 内容 |

|---|---|

| 本人確認書類 | 運転免許証 マイナンバーカード パスポート 健康保険証など |

| 支払い口座情報 | 通帳もしくはキャッシュカード |

クレジットカードは自宅へ郵送されます。

申し込み時は、間違いなくクレジットカードの受け取りが可能な住所を入力してください。

不正利用されないようセ暗証番号を工夫する

クレジットカードを不正利用されないよう、暗証番号を工夫しましょう。

紛失や盗難被害に遭った際、被害を最小限に食い止めるためです。

クレジットカードの暗証番号は、簡単に推測されないものを設定してください。

以下の数字は推測されやすいので、暗証番号に設定してはいけません。

- 生年月日

- 車のナンバー

- 1234など連続した数字

- 1111など同じ数字

クレジットカード裏面に記載されている3桁もしくは4桁のセキュリティコードも、他人に見せないでください。

スキミングと呼ばれる不正利用を防止するためです。

スキミングとは、クレジットカードから情報を不正に読み取る行為です。

しかし、クレジットカードそのものを盗まれれば意味がありません。

セキュリティ面を強化するため、カード番号とセキュリティコードが書かれていないナンバーレスのクレジットカードを検討しましょう。

リボ払いやキャッシング機能を利用するなら計画性が必要

クレジットカードのリボ払いやキャッシング機能を利用するなら、計画性を持ちましょう。

リボ払いとキャッシング機能の特徴は以下の通りです。

| リボ払い | あらかじめ設定した金額を毎月支払う方法毎月の支払額を減らせるが、総返済額は増える |

| キャッシング機能 | 銀行やコンビニのATMからお金を借りるサービス支払い時に金利が発生する |

例えば金利15.0%で50,000円利用すると、リボ払いとキャッシングの総返済額は以下の通り計算できます。

| 内容 | リボ払い | キャッシ |

|---|---|---|

| 金利(年) | 15.0% | 15.0% |

| 利用額 | 50,000円 | 50,000円 |

| 毎月の返済額 | 5,000円 | – |

| 支払い総額 | 53,312円 | 50,986円 |

| 利息額 | 3,312円 | 986円 |

便利だからと使いすぎると、返済が苦しくなります。

リボ払いやキャッシング機能を使うなら、事前に返済計画を立ててください。

代金の引き落とし日までに口座へお金を準備する

代金の引き落とし日までに、必ず口座へお金を準備しましょう。

口座にお金がないとクレジットカードの利用料金を引き落とせません。

クレジットカードの料金が払えないと、以下の事態に発展する可能性があります。

- 損害遅延金の発生

- 利用代金の一括請求

- 商品の引きあげ

- 個人信用情報機関に情報登録

参考:日本クレジット協会

ペナルティが課せられると、信用情報に記録されるケースも。

例えばJCB カード Wの支払日は毎月10日です。

クレジットカードごとに定められた支払日まで、必ず口座にお金を準備しましょう。